マイクロ法人を設立し、自分に毎月の給与を支払うときは、所得税や住民税、社会保険料を天引きしなければなりません。

所得税の天引きのことを「源泉徴収」といい、給与の金額や扶養親族の数によって源泉徴収する税額が決められています。

当記事では、

・源泉徴収する税額の確認のしかた

・月額報酬(給与)がいくらまでなら、源泉徴収しなくてよいか

について、わかりやすく解説していきます!

源泉徴収する税額は「源泉徴収税額表」でチェック

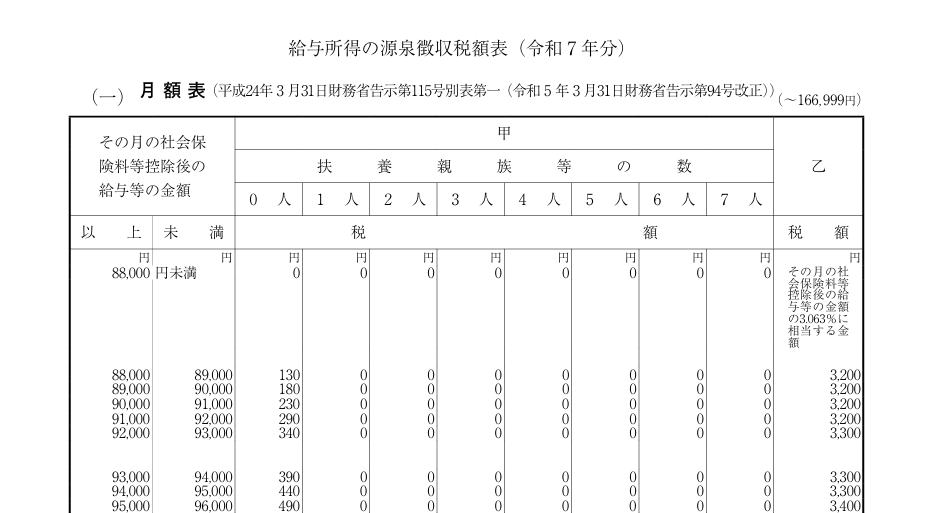

月々の給与から源泉徴収する税額は、源泉徴収税額表(月額表)を見て確認します。

そして、その確認した税額を、給与を支払う際に天引きします。

源泉徴収する税額が税務署から通知されるわけではないので、注意しましょう。

「源泉徴収税額表(月額表)」は、国税庁のホームページで毎年公表されています。

令和7年分の表はこちら(国税庁ホームページ「給与所得の源泉徴収税額表(月額表)」)。

源泉徴収する税額を確認してみよう

それでは、実際に源泉徴収税額表を確認してみましょう。

以下では、こちらの表の見方を解説していきます!

(出典:国税庁「令和7年分 給与所得の源泉徴収税額表(月額表)」)

ポイント1 給与の額は「社会保険料控除後」の額で判定

この税額表を一見したところでは、「88,000円未満」の給与であれば、扶養親族の数に関係なく税額は0円、つまり、源泉徴収をする必要がなさそうです。

そして、たとえば給与が「88,000円以上、89,000円未満」になると、扶養親族が0人の人であれば、毎月の給与から「130円」を源泉徴収する必要がありそうです。

ここで気を付けておきたいポイントは、給与の額は「社会保険料控除後」の額で判定するということ。

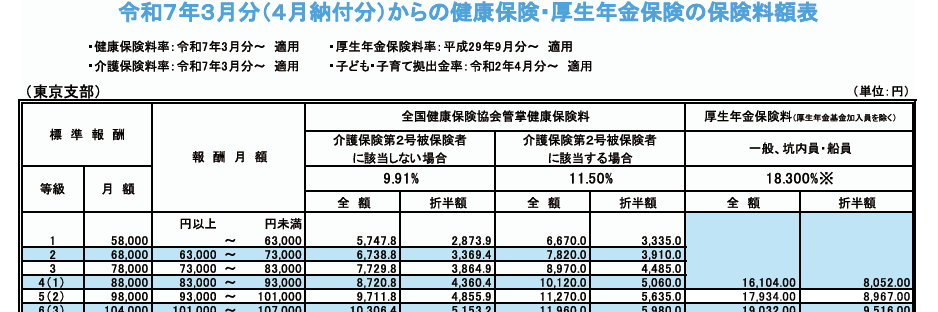

厚生年金保険に加入している場合は、毎月の給与から年金保険料の個人負担部分を天引きして代表者に支払います。

この年金保険料の個人負担部分は社会保険料控除ができますので、この金額を差し引いた後の額で88,000円未満であるかどうかを判定します。

たとえば、給与が90,000円で、年金保険料の個人負担部分が13,112円の場合(5,060円+8,052円。40歳以上・東京都の例)。

(出典:全国健康保険協会「都道府県毎の保険料額表」)

この場合、社会保険料控除後の給与の金額は、90,000円から13,112円を差し引いた76,888円。

この「76,888円」を源泉徴収税額表の欄に当てはめ、源泉徴収する税額を判定します。

したがって、このケースは88,000円未満の欄に該当することになります。

ポイント2 給与所得者の扶養控除等申告書を作成しておく

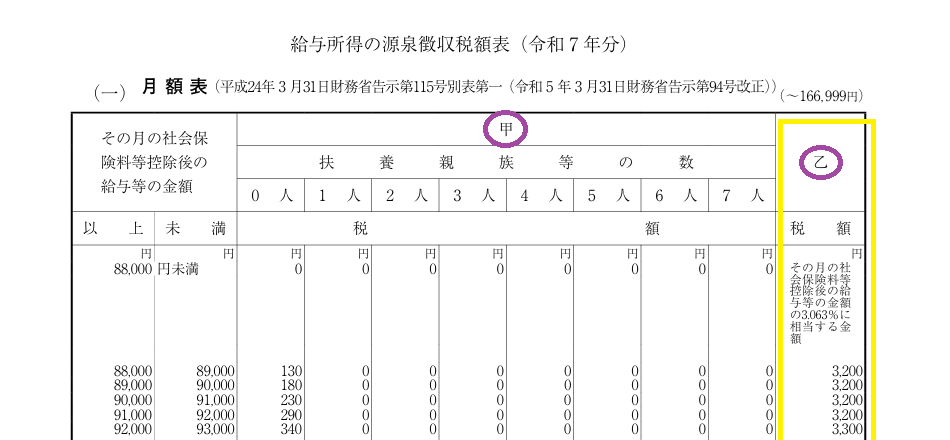

さきほど、社会保険料を差し引いた後の給与の金額が「88,000円未満」であれば、扶養親族の数に関係なく税額は0円、とお話ししましたが、本当にそうでしょうか?

ここで必ずチェックしておきたいのが、源泉徴収税額表の「乙」欄の存在。

もう一度、源泉徴収税額表を確認してみましょう。

「乙」と書かれた欄では、給与の金額が88,000円未満の場合も、税額は0円ではなく、

「社会保険料控除後の給与の3.063%に相当する金額」と書かれているではありませんか。

この「乙」の欄を使って計算すると、給与の金額が88,000円未満の場合でも、3.063%の税額を源泉徴収しなければならないことになります。

では、「乙」欄ではなく、左側の「甲」の欄を使うために、何らかの手続きが必要なのでしょうか。

結論としては、左側の「甲」欄を使うためには、代表者の「給与所得者の扶養控除等(異動)申告書」を作成し、法人の書類として保管しておくという手続きが必要とされています。

(代表者個人が作成し、給与支払者である法人に提出するという流れ)

「給与所得者の扶養控除等(異動)申告書」の記載内容によって、代表者の扶養親族等の数を把握し、「甲」の欄を使用することが可能になるという仕組みです。

「給与所得者の扶養控除等(異動)申告書」は、国税庁のホームページに掲載されています。(令和7年分はこちら)

注意点として押さえておきたいのは、給与を2か所以上からもらっている場合、「給与所得者の扶養控除等(異動)申告書」はそのうち1か所にしか提出できないこと。

提出した1か所の給与についてのみ「甲」欄を使用することができ、提出しないほうの給与は「乙」欄で税額を計算しなければなりません。

月額報酬がいくらまでなら源泉徴収しなくてよいか

ここまで、毎月の給与から源泉徴収する税額の確認方法を解説してきました。

結論としては、

給与所得者の扶養控除等(異動)申告書を作成して「甲」欄で税額を計算する場合、

年金保険料の個人負担分(給与から天引きした額)を差し引いた後の給与の額が

月額「88,000円未満」であれば、扶養親族の人数にかかわらず、税額は0。

つまり、源泉徴収しなくてよい、ということがいえます。

扶養親族がいらっしゃるかたは、その人数によって税額は変わってきますので、「給与所得の源泉徴収税額表(月額表)」の、ご自身に当てはまる「扶養親族等の数」の欄を確認しておきましょう。

また、ご自身または扶養親族が障がい者である場合や、ご自身がひとり親や寡婦、勤労学生である場合も、税額が変わってきます。

この場合の税額の求め方は「給与所得の源泉徴収税額表(月額表)」の備考(4)に記載がありますので、こちらもあわせて確認しておきましょう。

なお、今回紹介した源泉徴収税額表(月額表)は月々の給与に対して使用するもので、賞与に対しては使用できませんので、ご注意ください。

おわりに

いかがでしたか?

源泉徴収は給与支払者の義務とはいえ、マイクロ法人の場合、支払先は代表者ひとり。

事務負担なども考えると、少しの金額の差であれば、給与は源泉徴収する税額が発生しない額にしておく、というのもひとつの考え方です。

ただし、その場合も、決定した給与の額のとおりに月々の給与を支払う必要がありますので、生活資金などを事前によく考慮した上で、給与の額を検討するようにしましょう。

決定した給与以外に法人の資金を代表者が個人的に使用していた場合、税務署からその金額が代表者に対する給与であると認定されるケースがあります。

この場合、本来の源泉徴収税額を追徴されるばかりか、加算税や延滞税の対象にもなります。

あくまで制度の範囲内で、自分にあった節税をしていく、ということを前提に、法人の代表者として様々な決定をしていくことが大切です。

当記事がみなさまのお役に立てると幸いです!

コメント